记者|赵阳戈

作为最近一批获得北交所受理的公司,林泰新材(873682.NQ)也受到关注。据悉,该公司2022年4月15日于全国中小企业股转系统挂牌,2022年6月15日进入创新层,在挂牌期间未受到过处罚,目前年收入达2亿元规模,净利润近5000万元。不过在监管层的问询中,对其业绩增长的持续性产生了疑惑,这是为何呢?

营收净利呈增长态势

说明书显示,林泰新材专业从事汽车自动变速器摩擦片的研产销,主要产品为自动变速器湿式纸基摩擦片和对偶片,应用于包括液力自动变速器(AT)、无级变速器(CVT)、双离合器变速器(DCT)、混合动力专用变速器(DHT)和纯电动汽车专用变速器(DET)等在内的主流汽车自动变速器中。

- 自动变速器湿式纸基摩擦片和对偶片主要在液力驱动的湿式离合器和制动器中用来传递扭矩,适用于各类车辆、工程机械、高端农机等行业,其中目前应用最广的是乘用车自动变速器,是自动变速器的核心零部件之一。

- 自动变速器是汽车动力总成的核心部件,也是汽车零部件中技术含量最高、最复杂的产品之一,一直是我国自主品牌汽车的主要技术短板与困扰中国汽车产业发展的核心部件。我国已把自动变速器摩擦材料国产化列入《中国制造业重点领域技术创新绿皮书——技术路线图(2023)》规划:“至2025年,离合器总成打破国外垄断,实现部分部件国产化;至2030年,实现摩擦材料国产化,总成80%实现国产”。

林泰新材目前已与多家国内主要的自动变速器厂商建立了供货关系,包括上汽变速器、万里扬、东安汽发、吉利变速器、南京邦奇、盛瑞传动、蓝黛变速器等。

数据显示,林泰新材2021年至2023年营业收入分别为1.32亿元、1.76亿元、2.07亿元,净利润分别为1641.97万元、2478.47万元、4918.23万元,经营活动产生的现金流量净额分别为2555.87万元、2599.11万元、4158.87万元。2023年公司研发投入占营业收入比例为4.91%。2024年第一季度,林泰新材的营业收入和净利润分别为4853.62万元和989.68万元,同样分别增长了26.98%和89.01%。

业绩增长持续性被问及

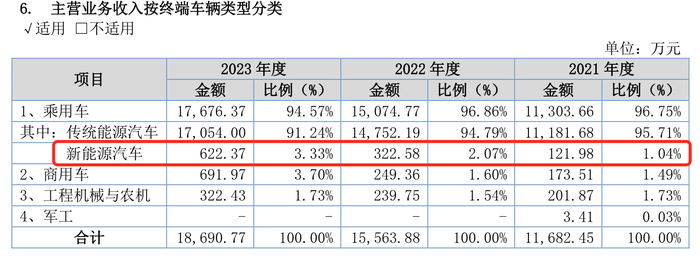

不过,在问询函中,林泰新材业绩增长的持续性被质疑,而其中一点便是公司新能源汽车业务收入占比低。

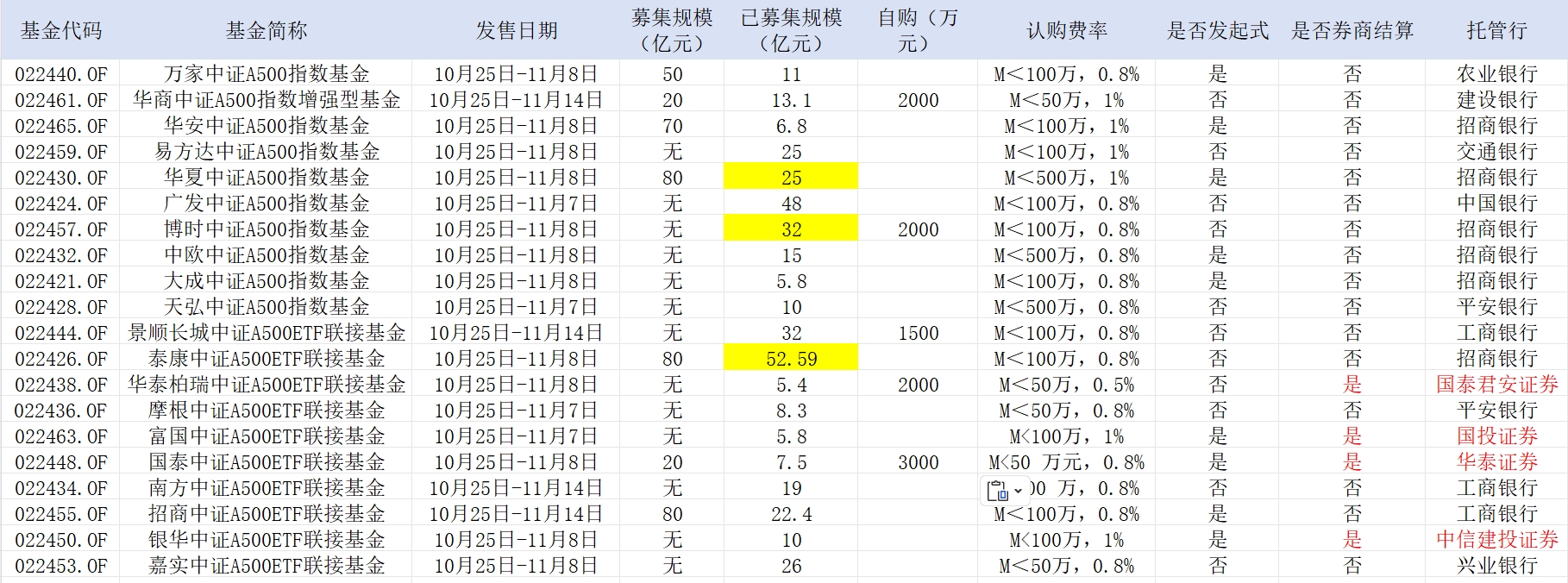

根据申请文件,林泰新材90%以上收入产品应用于传统能源汽车,新能源汽车收入占比不足5%,呈上升趋势。公司产品主要应用在传统燃油汽车、混合动力汽车、插电式混合动力汽车,在纯电动汽车及燃料电池汽车中的应用比例较小。

公司进入到比亚迪供应链也是在2023年7月份,2024年2月开始向比亚迪DMi插电式混动车型提供自动变速器摩擦片产品,截至2024年5月末,已累计向比亚迪提供32.98万套自动变速器摩擦片。

对此,监管层要求林泰新材结合报告期及期 后国内外乘用车、商用车产销量情况,传统能源汽车与新能源汽车的产销情况及变动趋势,公司产品在新能源汽车中的具体应用类型(如纯电动、混合动力、燃料电池等)及收入实现情况、未来发展趋势,公司主要产品的市场竞争格局及技术迭代情况等,分析公司产品是否存在被淘汰或应用领域受限的风险,经营稳定性是否存在不确定性,相关风险揭示是否充分。

另外,监管也要求说明公司拓展新能源领域客户的具体措施及效果,目前主要客户合作情况、收入实现情况、在手订单情况等,是否存在拓展不及预期的风险;说明报告期各期末以及目前在手合同或订单数量、金额(含税),各期新签合同数量、金额(含税),目前履行中的重要销售合同的起止日期和执行进度,预计确认收入时间等,结合上述情况说明业绩增长的稳定可持续性。

境外销售增长真实性?

此外,林泰新材的境外拓展,也被监管层留意。

据悉,林泰新材2021年至2023年的境外销售收入分别为1469.93万元、2199.24万元、3933.24万元,占主营业务收入的比例分别为12.58%、14.13%和21.04%,境外销售收入金额及占比大幅增加。

据悉,林泰新材境外客户主要系从事自动变速器相关生产、再制造和维修的企业,销售区域主要为俄罗斯及中亚、中东、拉丁美洲、东南亚等区域,客户及地域分布较为分散。同时,林泰新材存在国外客户委托第三方向公司支付货款的情形,各期占营业收入的比例最高为4.86%。

对此,监管层要求林泰新材补充披露境外销售产品及贸易商或销售服务商的情况,说明境外收入大增是否与行业及可比公司境外业务的变动趋势相符。公司还需要披露各期前十大客户的名称、收入金额及占比,相关客户的基本情况(包括但不限于国家或地区、成立时间、实际控制人、业务范围及经营规模等)、与发行人的合作背景及模式(包括但不限于开始合作时间、订单获取方式、定价原则、信用期及结算方式等)、客户类型(如整车厂商、变速器生产厂商、贸易商等)、是否与公司存在关联关系等。总之就是需要林泰新材解释境外收入的合理性及可持续性。