界面新闻记者 |

投资顾问正迅速取代经纪人群体,成为券商财富管理业务转型的中坚力量。

来自中国证券业协会的数据显示,截至8月19日,券商领域共有34.43万从业者,相比年初的35.47万减少10395人,降幅接近3%。具体来看,减员主要是集中在一般证券业务人员和证券经纪人,二者年内分别减少6335人、5797人。

值得关注的是,在证券行业降本增效、降薪裁员的大背景下,券商投资顾问持续扩容。目前已增长至7.84万名投资顾问,较年初增加1314人,增幅为1.71%。

业内人士普遍认为,“证券经纪人数量大幅减少,而证券投资顾问数量大幅增加的现象背后,是券商由经纪业务向财富管理转型的趋势。券商财富管理转型是适应市场发展和满足客户需求的必然选择。这种转型将帮助券商拓展服务领域、提高客户忠诚度、实现利润多元化,并为券商未来的可持续发展奠定坚实基础。”

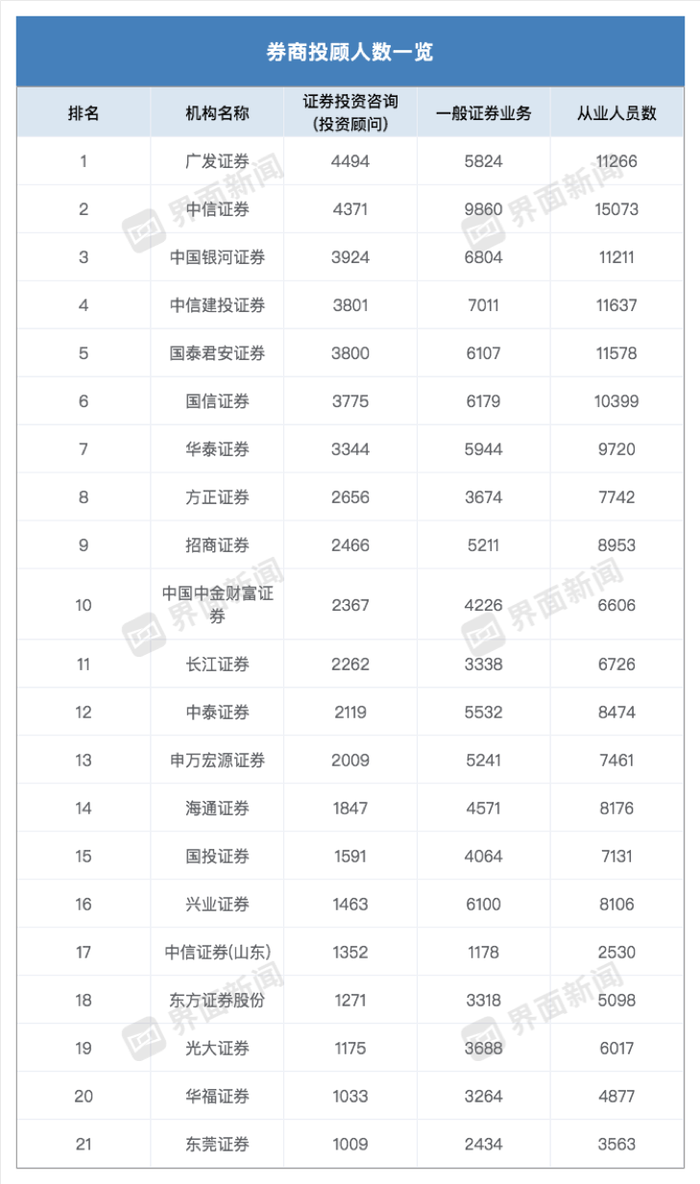

21家券商达千人投顾规模

随着财富管理转型驶入深水区,券商投资顾问人员数量呈逆势增长趋势。

证券行业经纪人数量持续下滑,最新总数为31514人,相较2024年初继续减员5797人,降幅达15.53%。

与此同时,choice金融终端显示,2021年、2022年、2023年券商投顾人士分别为68344人、73528人、77037人。2024年,投顾总人数延续增长趋势,截至8月20日,券业共有78351名投资顾问。

头部券商投顾数量优势显著。截至目前,共21家券商的投顾人员规模超过千人,广发证券、中信证券成为唯二两家投顾人数超越4000大关的券商,分别有4494人、4371人。

中国银河证券(3924人)、中信建投证券(3801人)、国泰君安证券(3800人)、国信证券(3775人)、华泰证券(3344人)也拥有超过3000投顾,分别位列第三至第七位。

方正证券(2656人)、招商证券(2466人)、中国中金财富证券(2367人)、长江证券(2262人)、中泰证券(2119人)、申万宏源证券(2009人)、海通证券(1847人)、国投证券(1591人)、兴业证券(1463人)、中信证券(山东)(1352人)、东方证券(1271人)、光大证券(1175人)、华福证券(1033人)、东莞证券(1009人)也都拥有超千位投顾。

部分券商及子公司或合并在途券商投顾人员一起计算来看,中信证券(母公司)、中信证券(山东)与中信证券华南三家注册投顾人员合计达到6002人,中金公司与中金财富合计2453人,申万宏源证券与申万宏源西部证券合计2454人,正在合并进程中的国联证券与民生证券,二者投顾人员规模合计将达1050人;同样是合并在途的方正证券与平安证券,二者合计将达3600人。

此消彼长的形势里,近两年一般证券业务人员以及证券经纪人的数量呈现明显的下降趋势,具体来看,一般证券业务人员和证券经纪人二者年内分别减少6335人、5797人。

中信证券、国信证券、中金公司如今的经纪业务人数为0。对于这一现象,头部券商财富管理业务相关人士告诉界面新闻记者,“较前几年而言,公司近两年已经没有招聘经纪人的需求,人力资源更多向财富管理市场倾斜,此前的经纪人应该也逐渐清退完毕。”

他表示,“证券行业人员结构变化已延续多年,随着证券市场的竞争日益激烈,交易费用不断下降,这导致券商和金融机构需要降低运营成本以保持竞争力。为了节约成本,一些岗位可能被裁撤或合并,从而导致从业人员结构发生变化。另外,金融科技的迅猛发展和自动化技术的广泛应用,使得一些传统的从业岗位逐渐被自动化取代。”

投顾能力、投顾人才成转型重要抓手

事实上,近年来证券行业不再是“看天吃饭”的业务模式,各家证券公司开始在财富管理业务和投资顾问业务中逐渐摸索新的“战线改革”。与此同时,随着互联网技术的高速发展,以及财富人群的代际迁移,年轻一代逐渐成为社会财富的主要承载者和理财需求者,这也为券商投资顾问的发展创造了机会。

在谋求经纪业务向财富管理转型的过程中,券商的投顾能力、投顾人才是重要因素。亟待进一步发展的投顾服务已成为从监管到券业共同实现业务转型升级的主要方向。

南方一中型券商财富管理业务负责人表示,“目前,业界普遍认同财富管理正朝着买方模式转变,而积极发展投资顾问服务已成为该行业的关键发展方向。在这一过程中,投资顾问的专业人才显得尤为重要,因此各大券商都在努力扩大和提升其投资顾问团队。 ”

“关于人才储备和建设,未来证券公司的财富管理,需要的是有责任感与使命感,有专业的投研能力和顾问式服务能力的投顾人才。”上述财富管理业务负责人进一步指出。

他说,“顾问的能力涉及投资顾问深入理解客户的财务目标,依据客户的可接受风险水平设计适宜的投资组合。投资顾问需持续监控客户的风险偏好、目标以及投资组合的表现,适时作出调整,以确保客户的资产能够稳定增长并保值。”

“头部券商在财富管理转型的道路上拥有更加明显的优势。”华南一中小型券商财富管理业务从业者告诉界面新闻,“例如,技术和数据优势就是其中之一,通常来说,头部券商拥有雄厚的技术和数据资源,而财富管理业务对于数据分析和智能化投资有较高的要求,头部券商可以利用其技术和数据优势,提供更精准的投资建议和服务,从而吸引更多客户。”

财富管理转型已成行业趋势

近年来,券商财富管理转型的步伐已经不可阻挡,头部券商纷纷提出自己的财富管理转型方案。这一趋势即符合市场需要,也符合券商自身利益。

例如,中信证券通过“客户经理+投资顾问”的服务模式,加强高净值客户服务;银河证券投资顾问业务深耕买方体系建设,致力于为客户提供更全面的资产配置和解决方案;国泰君安财富管理业务加快构建“投顾驱动、科技赋能”的财富管理模式,着力加强买方投顾核心竞争力建设,稳步提升资产配置能力。

通常来说,财富管理业务需要更多的个性化服务和深入的了解客户需求。通过财富管理转型,券商可以建立更紧密的客户关系,提高客户粘性和忠诚度。这对于保持稳定的客户基础和获取长期收益至关重要,对于维护高净值用户也有不可估量的意义。

同时,在互联网金融的兴起的背景下,传统券商的交易费用竞争日趋激烈,传统交易业务的利润空间也在不断受到挤压。财富管理业务通常涉及更为综合和高附加值的服务,可以帮助券商降低对传统交易业务的依赖,寻求更稳定和持久的盈利模式。

另外,财富管理转型为券商提供了机会,将服务范围延伸至更广泛的综合金融服务。通过提供理财规划、资产配置、税务筹划、信托管理等综合服务,券商可以更好地满足客户多样化的金融需求,从而形成更完整的产业链条,提升自身竞争力。